フリーランスになったけど、税金が高くて困っている方

経費にできるものが少ないので節税できなくて困っている方

どんな節税方法があるのか知りたい方

フリーランスエンジニアになって確定申告をするようになると、税金が高くて驚きますよね?

ITエンジニアは店舗や仕入れが要らないので経費に計上出来るものがあまり多くありません。

所得税、住民税もそうですが、何よりも国民健康保険料がかなり重くのしかかってきます。

私もフリーランスになってから税金対策については、いろいろ調べました。

その結果、最良であると判断して実際に私がやっている方法をご紹介します。

※法人化したほうが有利な場合もあります、この方法は年収1,000万以下の方向けです。

フリーランスエンジニアにお勧めの税金対策

フリーランスエンジニアが支払うべき税金はこの6種類です。

- 所得税

- 住民税

- 国民健康保険税

- 国民年金税

- 個人事業税(事業所得が290万円以上の場合)

- 消費税 (開業して2年以上で前々年の課税売上高が1,000万円)

このうち、これからご紹介する方法で節税できるのは「所得税」「住民税」「国民健康保険料税」「個人事業税」です。

税金対策はこちらの4つです。

- 青色申告にする

- 小規模起業共済に加入する

- iDecoに加入する

- セーフティ共済に加入する

順番に解説します。

青色申告にする

フリーランスエンジニアが行う確定申告には、白色申告と青色申告があります。

白色申告には控除金額がありません。一方、青色申告は控除金額が2種類あり、帳票の種類によってどちらの金額になるかが決まります。

白色申告と青色申告の主な違い

大きく違うのは控除額と帳簿種類です。

| 白色申告 | 青色申告(10万円控除) | 青色申告(65万円控除) | |

| 事前申請 | なし | 必要 | 必要 |

| 簿記 | 単式簿記 | 単式簿記 | 複式簿記 |

| 確定申告書類 | 収支内訳書 確定申告書B |

青色申告決算書 確定申告書B |

青色申告決算書 確定申告書B |

| 特別控除額 | なし | 10万円 | 65万円 |

特別控除額というのは売上から差し引くことができる金額です。

売上 ー 経費 - 65万円 = 利益

になるということです。

売上が実際よりも65万少なかった、または経費を65万円使ったことになるということです。

ではどのくらい節税になるかというと、

売上500万円 ー 経費150万円 = 利益350万円

で計算した結果が以下の通りです。

所得税、住民税、国民健康保険料合わせて19万円の節税です。

メリット

①赤字を3年繰り越せる

フリーランスエンジニアとして活動していった場合、事情によっては赤字になってしまうこともありますが、その赤字を3年間繰り越すことができます。

翌年所得が増えて黒字になった場合でも、繰り越した赤字がある分節税する事ができます。

②家族の給与を経費として計上できる

家族も一緒に仕事をしている場合、家族の給与が経費の対象となります。

要件はありますが事前に届出を提出することにより、専従者の労務の対価として適正な金額であれば青色事業専業者としての経費計上が可能です。

③備品の一括処理の可能な範囲が「30万円未満」に拡大される

白色申告の場合、10万円以上の備品を購入した場合、1年では償却出来ず、耐用年数によって数年に分けてで経費に計上しなければなりません。

一方、青色申告ならその額が30万円未満であれば一括で経費に計上することができます。

デメリット

①手間がかかる

青色申告をするには簡易簿記か複式簿記のどちらかを選べますが、65万円の控除を受けるには複式簿記で記帳する必要があります。

簡易簿記は簡単に言うと、家計簿のように簡単に記帳していきます。

| 4月14日 | 交通費 | 500円 |

一方、複式簿記は全てをお金やその流れを記録していく方法です。

このように記帳します。

| 借方 | 貸方 | |||

| 4月14日 | 交通費 | 500円 | 現金 | 500円 |

この例では「交通費を現金で540円払った」ということを表しています。

お金が増えるほうを「借方」減るほうを「貸方」といいます。

このように双方向からお金の流れを記録することが出来ます。

やったことのない人には難しく思えるかも知れませんが、会計ソフトを使えば家計簿感覚で記帳することができます。

私が開業以来ずっと使っているのは「やよいの青色申告」です。

②手続きが必要(期限に注意)

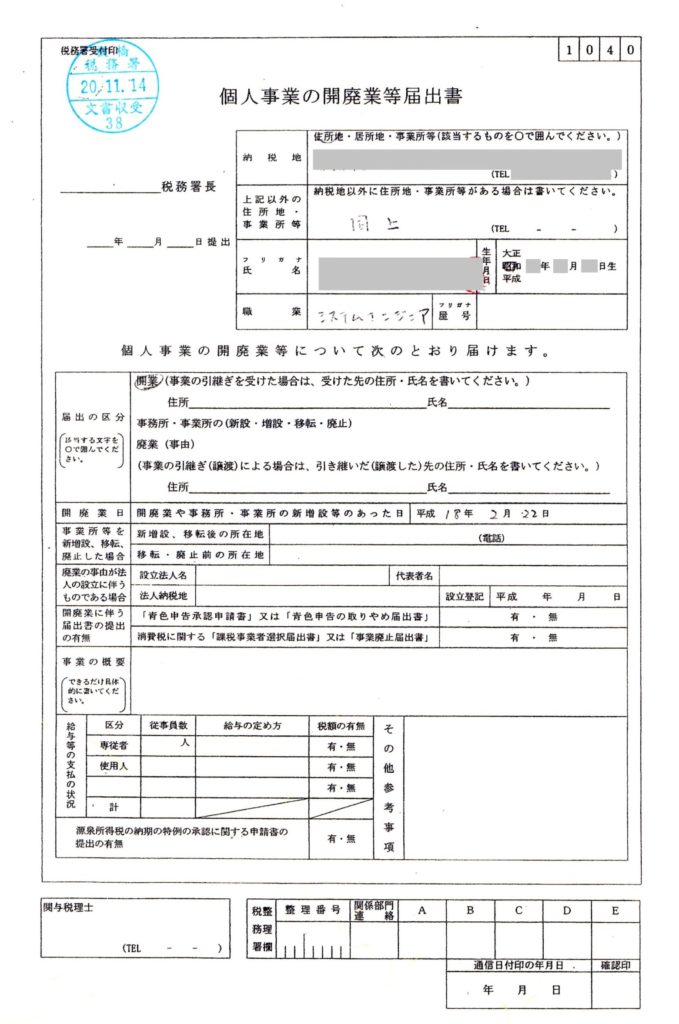

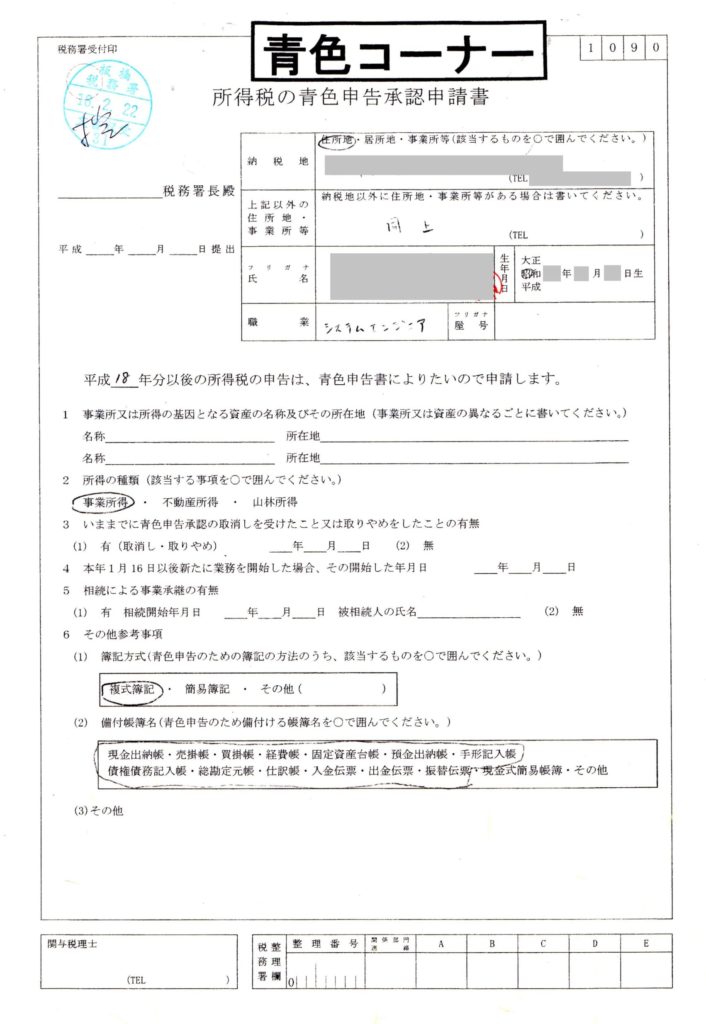

税務署に行って開業届と青色申告申請承認申請書を提出します。

コチラは実際に私が提出した書類です。

青色申告承認申請書は、青色申告で計算したい年の3月15日までに税務署へ提出する必要があります。

例えば、2020年度の申告から青色申告にしたい場合は、2020年の3月15日までに提出しなければなりません。

※今年はコロナウィルスの感染拡大のため変更になっています。

詳しくは税務署のHPを確認してください。

小規模企業共済に加入する

掛け金は月1,000~70,000円で自由に設定出来ます。

月額7万円にした場合、年間840,000円が全額所得から控除されます。

私はその年の売上に応じて10月ぐらいまでに必要があれば掛け金の変更手続きをして、毎年12月に翌年分を一括前納しています。

「加入期間が20年未満だと元本割れする」と勘違いしている方がよくいますが、元本割れするのは解約したときのみで、引退や転職に廃業した場合には5年以上で利息付きで共済金を受け取ることができます。

フリーランスの退職金代わりとして使えます。

共済には退職金控除が適用されます。

もし急に資金が必要になったら借り入れすることも可能です。

iDecoに加入する

自営業者の場合は、掛け金は月額5,000~68,000円まで1,000円単位で自由に設定できます。

1年に1回変更可能です。

また、以下のようなメリット、デメリットがあります。

メリット

①掛金が全額所得控除される

②運用益が非課税

③受け取るときも控除の対象になる(退職所得扱い)

デメリット

①60歳まで引き出せない

②加入時と運用時に手数料がかかる

<加入時>

・国民年金基金連合会に支払う手数料……2,829円

<運用期間中>

・国民年金基金連合会へ支払う手数料……105円/月

・事務委託先金融機関へ支払う手数料……66円/月

手数料はどの証券会社も横並びですが、楽天証券に講座を作ると楽天ポイントも溜まりやすくなるので、個人的には楽天証券の楽天iDecoがお勧めです。

さらに楽天銀行と連携する設定をするだけで普通預金の金利が0.1%になるので、更にお得です。

セーフティ共済(中小企業倒産防止共済)に加入する【注意点有】

セーフティ共済(中小企業倒産防止共済)は取引先の倒産などにより売上金を回収できなくなった時に、連鎖倒産を防ぐための共済です。

掛け金は月額5,000円~20万円まで5,000円単位で決められて、掛け金の増減もできます。

こちらは控除ではなく、損金として計上します。

私は10月ごろに売上を見て掛け金の増減と前納の手続きをして翌年12ヶ月分を前納するようにしています。

前納する場合の注意ですが、毎年前納の手続きが必要です。

これが少し面倒ですね。

なお、掛金は最大800万円まで積立が可能です。

3年4カ月未満で解約すると一定の減額がなされますが、それ以降は全額戻ってきます。

他にも掛金の総額が800万円に達していれば、いつ解約しても全額が戻ってきます。

また、急に資金が必要になった場合に無担保・低利率での貸付が受けられます。

ここまでの説明ではいいこと尽くめな感じですが、重要な注意点があります。

解約金を受け取った場合、それが全額雑収入として利益になります。

つまり納税を先送りしているだけなので、解約するタイミングが重要なのです。

売上が著しく減少したり、赤字になった年に解約するのがお勧めです。

フリーランスエンジニアにおすすめの税金対策はこちらの4つ

- 青色申告にする

- 小規模起業共済に加入する

- iDecoに加入する

- セーフティ共済に加入する